资产配置就是按照特殊的比例配置相关度较低的不一样资产,这样即便出现了突发事件,不同资产之间的波动也能够相互抵消,以此来降低整个投资组合的波动性。只有降低波动和回撤,创造更好的持有体验,

生命周期法是经典的资产配置方法,核心观点在于“每个人的风险承担接受的能力会随年纪增长而逐渐降低”。因此这种方法并非以总资产的概念进行配置,而是根据不同年龄阶段所需的紧急预备金、保险支出等,确定可拿来中长期投资的资金量。

对于初入职场的年轻人,此时他们的家庭责任及负担都较小,能够承担较高的风险,因此投资配置可以相对积极,高风险属性的权益类、衍生品产品的占比能够达到 60% 以上。

步入中年后,此时的收入趋于稳定,处于上有老下有小的人生阶段后,家庭责任较重,对资金的安全性要求比起年轻时相比来说较高,采取的投资配置策略必须偏向稳健,高低风险属性的投资标的占比各半。《30岁的人,要学会为全世界遮风挡雨》

等到退休后,对资金的弹性需求较高,属于把资产存量变成现金流量的阶段,因此投资配置必须偏保守且对流动性要求比较高,现金管理类产品、现金价值高的保单等是这一阶段适宜的产品。

生命周期法的优点很明显,就是特别容易上手,很适合小白,只要随年纪及家庭状况去调整即可,但缺点在于忽略了宏观经济周期变化,因此就需要足够的定力熬住每一次景气循环。

目标风险策略的基础是依据自己的风险偏好设定固定的投资比例,配置权益类资产和债券类资产。例如股票资产和债券资产各一半,长期保持固定比例。其他的还有一些经典的比例,如20:80、40:60等。

随着股市涨跌波动,股债比例会发生明显的变化,此时能够最终靠定期再平衡,或者当股债比例偏离比较大的时候再平衡,让股债恢复初始比例。

目标风险策略是通过股票比例调节组合风险,制定策略和操作都相对容易。但这种策略基于股票和债券的反向关系而建立,遇到股债同时走弱的市场有遭受损失的风险,请谨慎考虑!

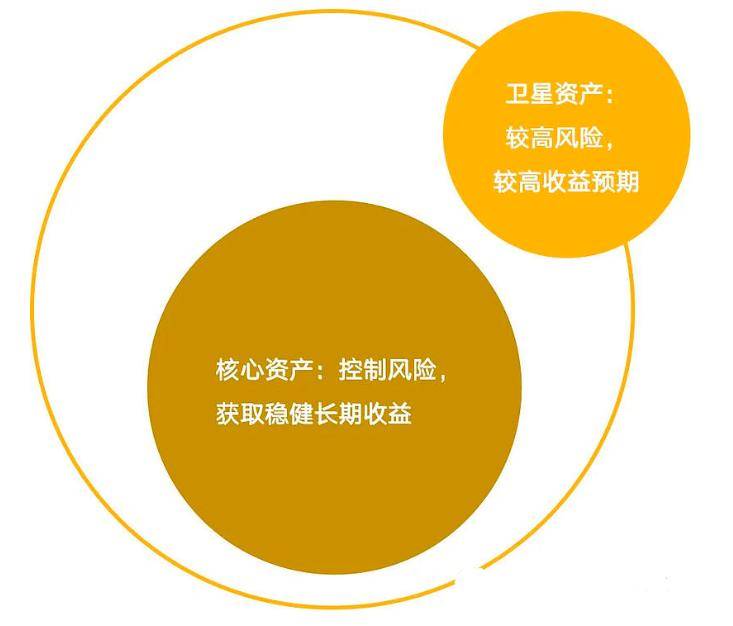

这一策略将投资组合分为核心资产和卫星资产两个部分,主要追求稳健且风险可控的较高收益。

具体操作是:将核心资产配置于长期表现稳健为主的资产类别,例如固收、固收+和宽基指数;将卫星资产配置于追求较高收益、承担较大风险的类别,例如权益类产品。既可获得合乎市场报酬的收益,也能提高收益预期,获得更高的整体报酬。

核心-卫星策略比生命周期法更具投资敏感度,有望创造更高的收益,但需要具备经济周期分析能力,建议还是在专业财富顾问的协助下制定计划。

和其他三种方法不一样,标准普尔家庭资产配置法是基于整体资产进行配置的,把资产分为四类,并且按照 1:2:3:4 的比例来区分:

标准普尔家庭配置法很简单易懂,但是在真实的操作的意义非常有限,不过这一经典模型依旧能够提醒投资者按需划分家庭财产,将不同功能的资产分配到不同风险、流动性的金融理财产品中。

从长远来看,养成定期保存一定金额的习惯对你来说都是好事,另外,香港储蓄分红险提供平均每年6%以上的复利收益,上述数字目标是可完全达到的。

很多人会问,在内地也可以买商业养老保险金啊,为什么非要到香港保险公司去买呢,在同种类型的产品中,香港保险有什么优势吗?仍然废话少说,用数据说话,来看看数据吧!

同样的投入,最后的收益相差几千万,为了将来您的养老比您的同龄人多出几千万的尊严和体面,您觉得来一趟香港值得吗?再来看一拨养老案例,金额丰俭由人,以下只是部分案例!

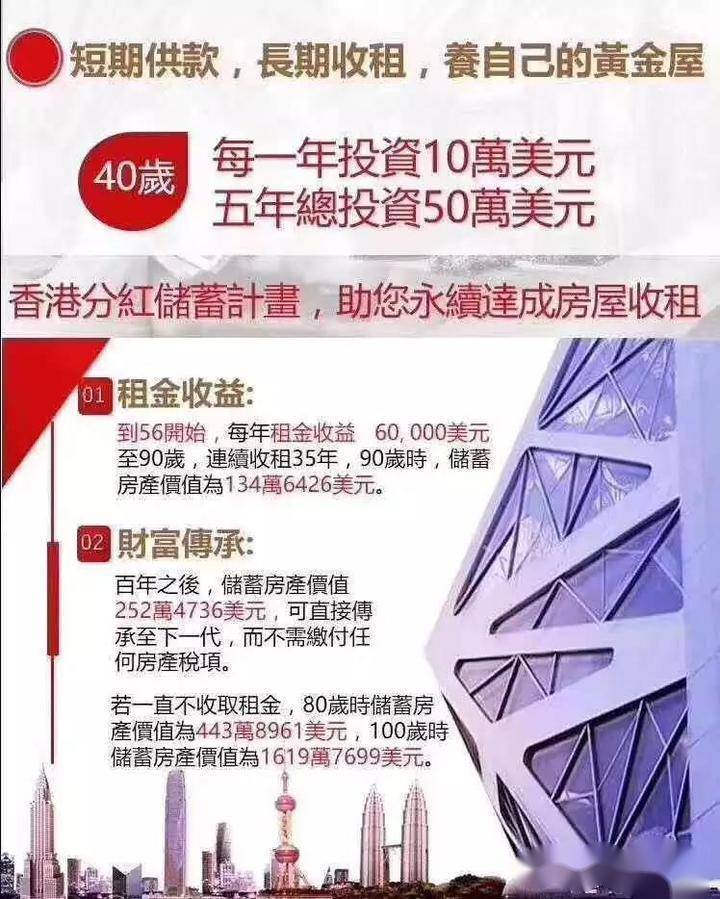

老王今年40岁,在股市里面沉浮了多年的他,有赚过、有赔过。如今再看着这何止让人心跳的股市,还要担心人民币继续贬值,资产又缩水……但关键是他想要保证自身将来退休后的品质生活不变,然而对于保险总觉得比起其它投资要慢……

买,现在或许紧一些,但几年后你会发现,正是保险,让你学会了分散风险,保全资产,聚沙成塔。在这种省心理财的模式下,面对生老病死所带来必然或偶然困惑,都可以从容应对。晚年无忧更不在线年完成终身储蓄!提取详情见以下图片:

有复利的规律在,收益率并不急在一时,只要不犯大错坚持做对的事情,良好的回报只是个时间问题。投资人真正最幸运的,其实不单单是赚钱,而是还能赚时间——绝不把时间浪费在不喜欢的事情上,自由安排感兴趣的事儿。让赚钱为生活服务,而不是生活为赚钱服务,这才是投资最珍贵的地方。

储蓄险作为家庭必不可少理财规划的一部分,有长期储蓄的功能。用五年的储蓄,去换取永续的现金流,保险不能改变生活,但保险至少能让好的生活不被改变。

全球化资产配置对于中产及高净值人群是个必然趋势。香港储蓄单在我看来是进可攻退可守的一份多元货币资产。

一方面可以投资全球资产,追求高收益;另一方面,香港分红实现率确实是挺香的,即使分红行情不好,只要保单拿的足够久也不会亏本。每个家庭的财务规划不一样,具体需求不一样,不推荐大家贸然上车。

中长期规划切忌冲动,实在拿不定主意,找Joey帮您好好捋一捋思路吧。资产配置的思路永远比产品细节重要。